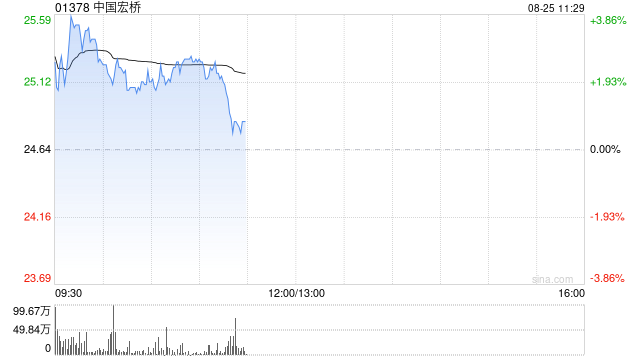

中泰证券发布研报称,维持中国宏桥(01378)“买入”评级,考虑到宏观情绪改善,上调对其2025/2026/2027年铝价假设为2.05/2.05/2.15万元/吨,对氧化铝价格假设维持3150/3000/2800元/吨,预计公司2025-27年净利润分别为240/242/269亿元。8月15日中国宏桥发布公告,2025上半年公司实现营业收入810.39亿元,同比+10%;归母净利润124亿元,同比+35%。业绩较前期预告一致,同时公司宣布新一轮回购计划,总额不低于30亿港元。

中泰证券主要观点如下:

量价齐升拓宽盈利空间

2025H1公司电解铝/氧化铝/铝加工产品分别实现销量290.6/636.8/39.2万吨,同比增长2.4%/15.6%/3.5%。电解铝/氧化铝/铝加工产品毛利率分别为25.2%/28.8%/23.3%,同比增长0.6pct/3.4pct/2.3pct,毛利率提升主要得益于电解铝及氧化铝价格上行。

联营企业溢利显著提升,费用持续优化

上半年公司分占联营公司溢利18亿,较去年同期8亿显著提升,同时也超过去年全年的17.6亿。费用方面,上半年公司各项费用总体呈现下降趋势,尤其是得益于公司持续优化债务结构,财务费用减少较为明显。

大规模高频回购彰显信心

截至上半年,公司已回购及注销1.87亿股,合计金额24亿。8.15日公司宣布新一轮回购计划,总额不低于30亿港元。2025年在公司股价不断突破的同时,年内回购金额已创历史新高,彰显了公司对未来发展的信心。

供需缺口持续扩大不可逆转,电解铝从再分配走向再扩张

电解铝供给国内产能几近天花板,海外产能则“投建成本高、建设周期长”,电解铝环节“类资源”属性日益凸显,供应增速仅为1%附近。而需求端,同样受益于泛新能源、电网建设以及包装消费的合力拉动将有效拉动电解铝需求达到2-3%。供不应求趋势不可逆,电解铝环节盈利增厚将从再分配走向再扩张。

风险提示:商品价格波动、项目建设不及预期、研究报告使用的公开资料存在更新不及时的风险。

未经允许不得转载!作者:有问题工单联系,转载或复制请以超链接形式并注明出处哎呦哇啦-Ouch! Wow!。

原文地址:https://www.au28.cn/post/32047.html发布于:2025-08-25