由于对美国政府不断膨胀的债务和赤字的担忧,交易员纷纷押注长期美债收益率将飙升,而总统唐纳德·特朗普的减税法案更是让这一局面变得岌岌可危。黯淡的经济前景刺激了美债期权的对冲活动,投资者试图在年底前提高长期债券的收益率。最新一轮的下行押注与华尔街的情绪相呼应,高盛、摩根大通等大行的策略师们纷纷上调对收益率的预测。

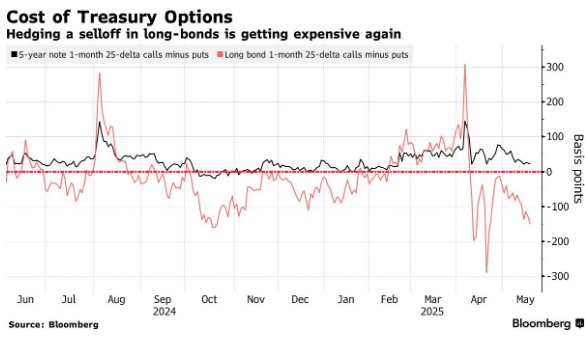

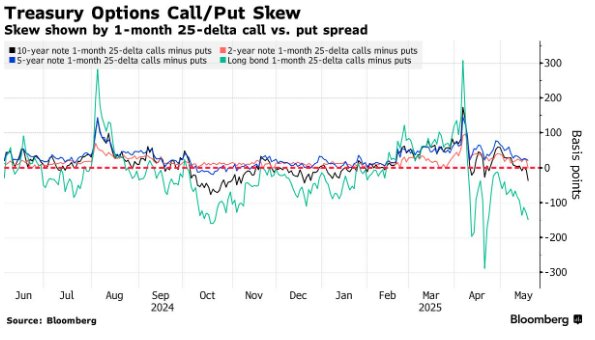

交易员们下了一些较大的赌注,押注10年期美债收益率将试探5%。芝商所(CME)周一的持仓量数据证实,有人豪赌10年期美债收益率在未来几周内将升至5%,这意味着1100万美元的高额溢价将面临新风险。在过去一周,期权交易流中出现了对冲收益率上升的趋势,所谓的期权偏度反映了这一点,该指标显示溢价不断上升,表明债券市场正在遭遇抛售。

摩根大通的策略师杰伊·巴里、贾森·亨特等人在一份报告中写道:“鉴于需求格局发生结构性转变之际,贸易和货币政策存在不确定性,近期风险倾向于空头陡化。”

周一,30年期美债收益率短暂突破5%,达到2023年11月以来的最高水平,随后回吐部分跌幅。此前,穆迪将美国信用评级从Aaa下调至Aa1,引发债券抛售潮。评级下调在周一早盘交易中推动各期限美债收益率上升,随后涨幅回吐。

目前,针对美债收益率曲线长端更大损失的对冲溢价已升至4月以来的最高水平,当时市场因特朗普激进的贸易政策可能带来的经济影响而受到冲击。当前期权偏度的变化意味着,相对于从收益率下跌中获利的看涨期权,交易员正在推高用于对冲收益率飙升风险的看跌期权的价格。

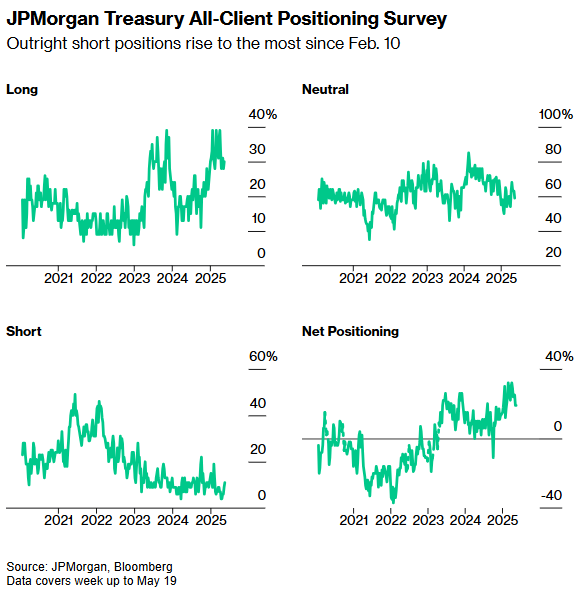

摩根大通周二的美债客户调查也凸显了对债券收益率上升的预期,直接空头头寸攀升至2月10日以来的最高水平。不过,由于投资者的持仓状况比4月初更为中性,策略师们预计“波动幅度将远小于上月”。

以下是利率市场最新持仓指标概览:

摩根大通美债客户调查

在截至5月19日的一周内,投资者直接空头和多头头寸均上升2个百分点,中性头寸下降4个百分点。这一变化使直接空头头寸达到2月10日以来的最高水平。

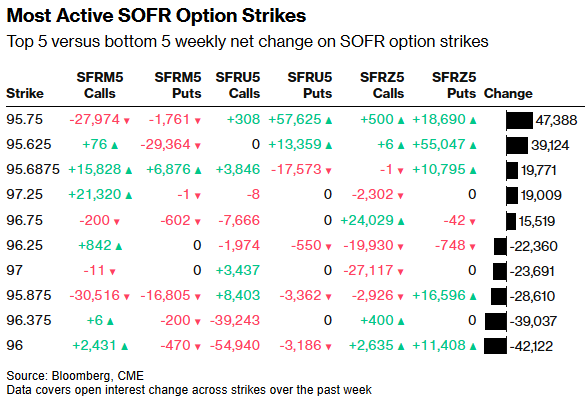

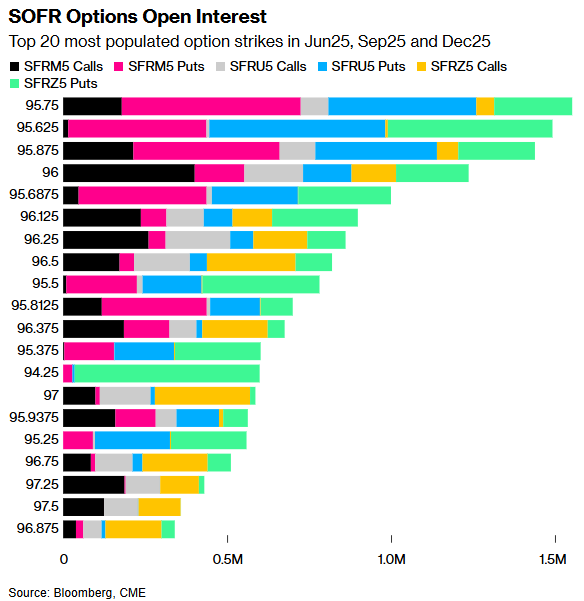

最活跃的担保隔夜融资利率(SOFR)期权

在截至2025年12月期限的SOFR期权中,95.75行权价仍是热门点位,2025年9月到期的看跌期权出现大量新头寸。过去一周,95.625行权价也有大量交易,市场对SFRZ5 96.00/95.625看跌期权价差的买入需求旺盛,同时卖出0QZ5 96.25/95.875看跌期权价差。97.25行权价的持仓量也有所增加,近期交易流包括直接买入2025年6月到期的看涨期权,以及买入SFRM5 97.25/97.50看涨期权价差。

SOFR期权热度图

95.75行权价在2025年6月、9月和12月期权中仍是持仓量最高的点位,这主要是因为通过各种2025年9月到期的看跌期权结构对该点位存在大量需求。95.625行权价的持仓量也依然较高,这是由于通过SFRM5 95.75/95.625看跌期权价差,围绕2025年6月到期的看跌期权出现了大规模持仓,该价差近期有交易发生。持仓量最高的三个行权价中,仍包含大量2025年6月到期的看跌期权风险敞口。

美债期权偏度

交易员为对冲收益率曲线长端的抛售,支付的溢价越来越高,这与周一美国30年期国债收益率突破5%以及近期国债收益率曲线变陡的走势一致。长期国债合约中看跌期权的偏度目前处于近一个月来的最高水平。近期交易流也着眼于下行保护,有不少交易押注10年期国债收益率在未来几周内将升至并突破5%。周一,约1100万美元的溢价被用于押注10年期美债收益率达到4.95%的头寸,同时也有大量利率波动率的卖方。

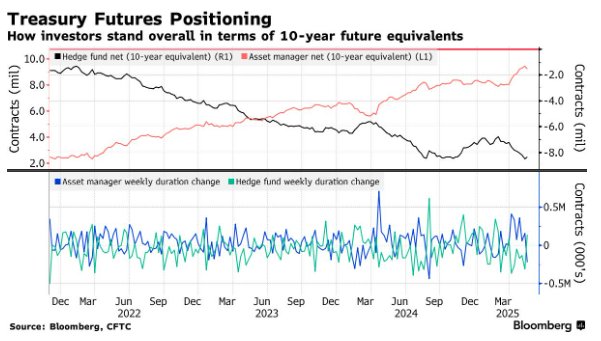

美国商品期货交易委员会(CFTC)期货持仓

CFTC数据显示,在截至5月13日的一周内,资产管理公司大量平仓多头头寸,对冲基金则回补空头头寸,出现大量去杠杆操作。资产管理公司平仓的净多头久期规模大致相当于21.7万份10年期国债期货合约,而对冲基金回补空头的净久期规模约为13.9万份10年期国债期货合约。资产管理公司平仓的净多头规模为去年11月以来最大。

未经允许不得转载!作者:有问题工单联系,转载或复制请以超链接形式并注明出处哎呦哇啦-Ouch! Wow!。

原文地址:https://www.au28.cn/post/27838.html发布于:2025-05-21