炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中金点睛

中金研究

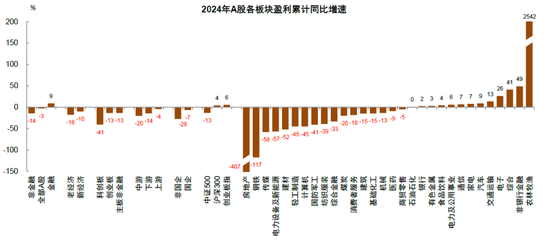

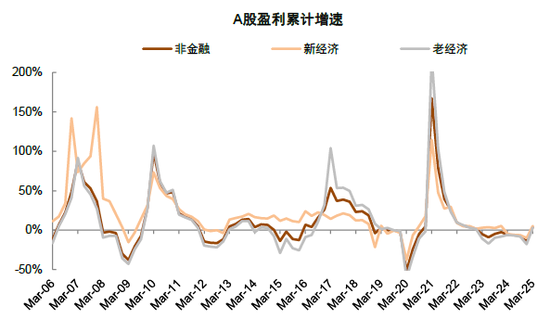

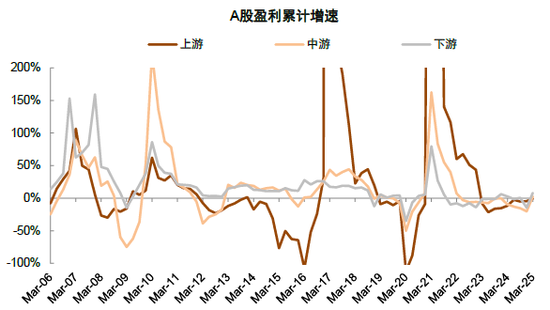

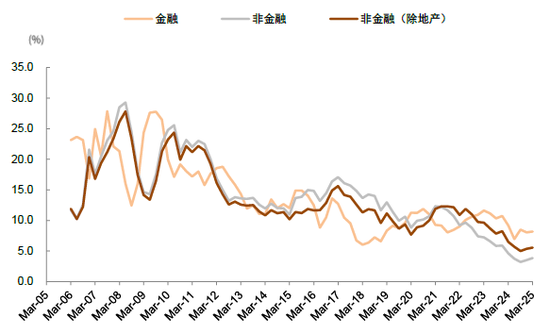

盈利增长方面,2024年全A/金融/非金融归母净利润同比分别为-3.0%/+9.0%/-14.2%,四季度大量减值损失导致非金融盈利加速探底,全年房地产和光伏行业是主要拖累项;1Q25全A/金融/非金融归母净利润同比为+3.5%/+2.9%+4.2%,下游行业改善明显。行业层面,有色金属、部分出口链以及TMT板块亮点突出,高景气行业稀缺的格局发生积极变化。

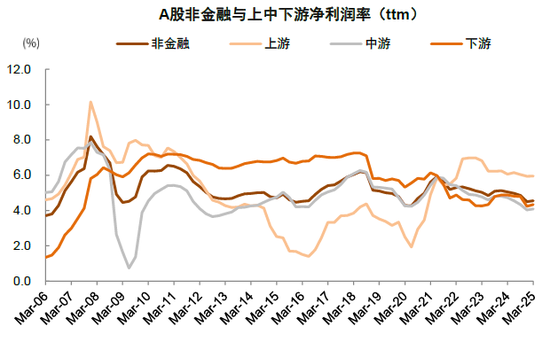

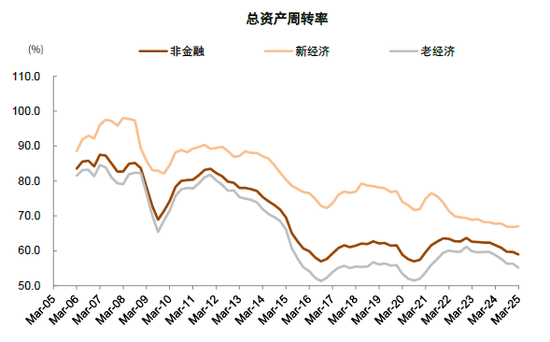

盈利能力来看,A股非金融ROE环比基本持平,从2021年2季度以来,本轮ROE下行周期已持续15个季度,拆分来看,净利润率边际企稳反弹,但资产周转率仍明显下行拖累。结构上,上游行业ROE仍在快速下滑,下游行业若剔除地产后处于改善趋势中。其中ROE连续两个季度改善的行业包括电子、家电、非银金融和农林牧渔。

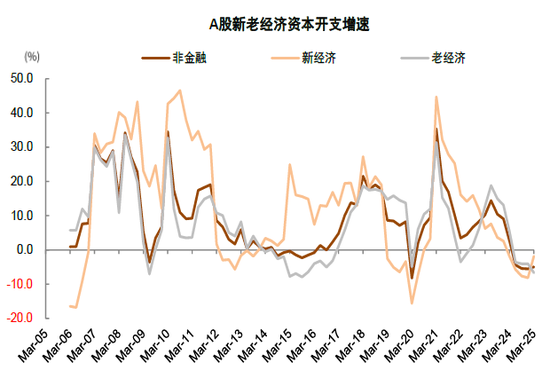

结合企业资产负债表和现金流量表,我们发现多重信号边际企稳,产能周期加速出清后,新经济行业资本开支增速明显回升,非金融企业总资产增速企稳且预收款项增长改善,经营现金流改善且筹资现金流流出企稳,但应收账款周转率创下历史新低仍值得重视。此外,非金融自由现金流/所有者权益创下历史新高,支持A股分红比例进一步提升2个百分点至45%,沪深300股息率也上升至3.2%,具备较强的估值吸引力。

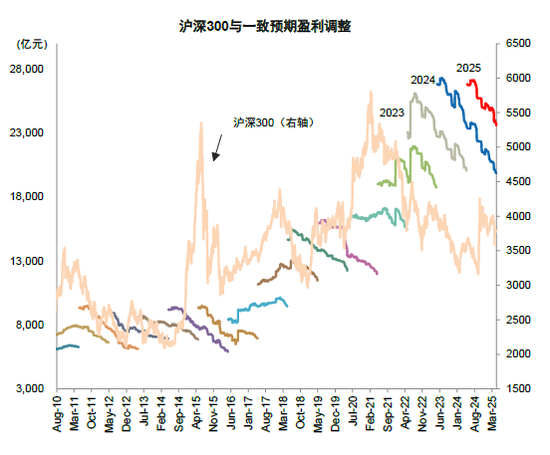

结合一季度盈利增长明显反弹和上述积极变化,我们预计本轮盈利下行周期的增速低点已过,但二季度以后需要重视关税政策对企业基本面的影响。我们判断关税对上市公司销售的冲击程度好于实体经济,但需要关注降价和供需失衡导致的利润率下降。配置上,建议从景气回升和关税低影响两个维度寻找机会。

年报&一季报盈利:四季度非金融盈利因减值而加速探底,一季度盈利反弹至正增长

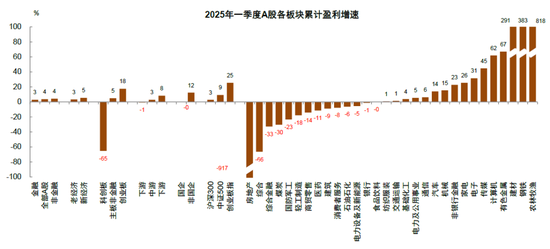

2024年A股盈利同比下滑3.0%,非金融下滑14.2%。全A/金融/非金融2024年归母净利润分别增长-3.0%/9.0%/-14.2%,非金融分解来看,其中营业收入同比仅小幅下滑1%,主要是利润率水平较2023年降幅较大。从单四季度来看,非金融盈利同比下滑幅度较大,虽然非金融营收增速有所反弹,但盈利同比降幅出现加速探底,企业减值计提因素是重要影响,全年及4Q24资产减值及信用减值合计均增长超过15%,但这也意味着为下一年创造较低的基数。进一步测算,若剔除房地产和光伏行业,2024年A股非金融盈利同比为-3%。板块层面,2024年全年各板块盈利同比均出现下滑,科创板/主板非金融/创业板分别为-40.6%/-13.4%/-13.5%;上下游盈利分化有所收敛,全年上、中、下游行业的盈利增长分别为-4.4%/-20.0%/-14.4%。分行业来看,全年盈利增长较高的是扭亏为盈的农林牧渔(2541.6%)以及受益于资本市场改善的非银金融(48.7%),盈利实现正增长的行业较为稀缺,电子、交通运输盈利同比增速超过10%;盈利下滑较多的板块来自地产链(房地产、钢铁、建材和轻工制造)、电力设备及新能源及传媒。

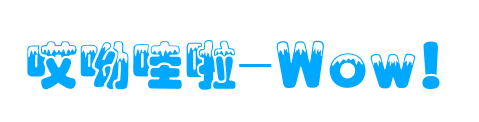

2025年一季度A股盈利同比增长3.5%,非金融盈利增速明显触底回升。1Q25全A/金融/非金融归母净利润同比增长+3.5%/+2.9%/+4.2%。金融板块中银行盈利同比下降1.2%,国有大行影响较大,非银金融受益于一季度市场交易活跃以及低基数,单季度盈利同比增长23%,其中证券同比+80%而保险略微正增长。非金融方面,一季度物价水平相对偏弱(CPI同比/PPI同比分别为-0.1%/-2.3%),非金融营业收入同比下滑0.3%,较4Q24的0.7%有所回落,而净利润增速同比+4.2%,利润率水平同比有所改善。结构层面,上中下游盈利增长分别为-0.7%/+2.8%/+8.2%,能源价格下跌影响上游盈利,中游行业局部回暖,抢出口效应以及以旧换新政策支持带动中下游盈利增速改善;从利润分配情况来看,能源原材料的盈利ttm占比从2022年高点接近40%进一步回落至1Q25的30.5%,下游盈利占比得到改善。行业层面,有色金属、部分出口链以及TMT板块亮点突出,具体行业层面的业绩增长特征包括:

1)能源原材料行业一季度盈利表现分化,有色金属受益于金价和铜价上涨实现67.0%的盈利同比增长;地产链上游的钢铁受益成本下降,建材受益产品价格回升,两个行业在低基数下盈利同比+383.0%/+290.5%;煤价和油价明显下跌的影响下,煤炭及石油石化盈利同比-30.4%/-6.3%;基础化工同比小幅增长3.7%。

2)中游制造领域中,电力设备及新能源抢出口效应带来阶段性支撑,叠加低基数效应,盈利同比降幅收窄至5.5%,电池板块同比增长超过20%,电网设备、风电也实现盈利同比正增长,但光伏产业链仍为明显亏损;机械板块顺周期局部回暖,盈利同比+15.4%,工程机械同比+30%表现较好;电力及公用事业受益于水电的高景气,盈利同比+5.4%;轻工制造/国防军工同比-17.7%/-23.4%相对偏弱。

3)消费板块中,农林牧渔在低基数下盈利同比+818%;以旧换新政策以及抢出口效应下,家电及汽车盈利同比+25.5%/+14.0%;去年春节假期消费景气度较高带来高基数,叠加当前内需仍待提振,相关的交通运输/食品饮料/消费者服务/商贸零售盈利同比分别+1.3%/-0.1%/-7.8%/14.2%;医药板块同比-11.3%,产业周期仍待回升。

4)TMT板块一季度盈利普遍高增长,其中DeepSeek催化下,半导体及算力等相关科技领域维持高景气,电子盈利同比+31.5%,细分光模块/元器件/半导体一季度盈利实现114%/50%/33%的高增长;计算机及传媒在低基数影响下同比+61.9%/+44.6%;通信主要受运营商影响,同比+6.1%较为稳健;与AI相关的部分成分指数1Q25盈利增速如下,科创AI(+204%)、科创芯片(+59%)、中证云计算(7.2%)。但整体而言,一季度高景气产业明显增多,但其中有较多行业与外需紧密关联,需要关注关税政策影响下,A股高景气行业增多的趋势是否受到影响。

图表:2025年一季度的A股盈利增速分板块一览

资料来源:Wind,中金公司研究部

图表:2024年的A股盈利增速分板块一览

资料来源:Wind,中金公司研究部

图表:2025Q1全A/金融/非金融盈利同比分别为+3.5%/+2.9%/+4.2%

资料来源:Wind,中金公司研究部

图表:1Q25 A股单季度盈利同比增速相比4Q24明显改善

资料来源:Wind,中金公司研究部

图表:2025Q1新老经济盈利同比均有回升

资料来源:Wind,中金公司研究部

图表:2025Q1中游及下游盈利增速转正至+2.8%/+8.2% ,上游相对偏弱

资料来源:Wind,中金公司研究部

业绩质量:A股非金融ROE基本持平,新经济资本开支增速回升,自由现金流和分红改善是亮点

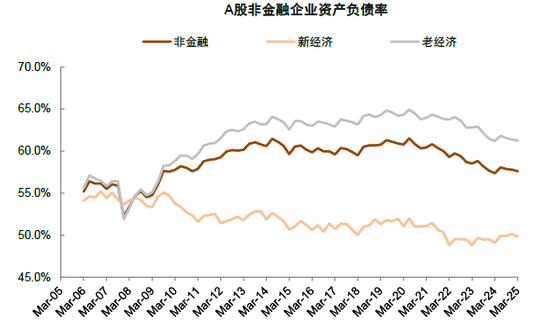

1)A股非金融ROE基本持平,下游反弹,上游明显回落。从2021年2季度高点以来,本轮ROE下行周期已持续15个季度,1Q25A股非金融ROE(ttm)相比4Q24环比基本持平,上游行业ROE仍在快速下滑,中下游行业ROE基本企稳,下游行业若剔除地产后,自3Q23以来整体处于改善趋势中。从杜邦分析的维度,其中非金融净利润率边际企稳反弹,具体分解显示毛利率基本持平,上游价格下跌向下游传导发挥作用,而费用率相比3Q24连续两个季度下降,反映随着企业收入增长企稳,费用支出基本与收入增长匹配,因而净利润率边际企稳改善。从资产周转率看,非金融企业的资产周转率仍延续放缓,但主要受老经济行业拖累,新经济行业资产周转率基本持平。从资产负债率来看,非金融整体资产负债率也相比去年同期略提升,其中新经济同比提升较明显。其中ROE(TTM)连续两个季度改善的行业包括电子、家电、非银金融和农林牧渔;ROE(TTM)超过10%且处于改善趋势的是家电、农林牧渔和有色金属。

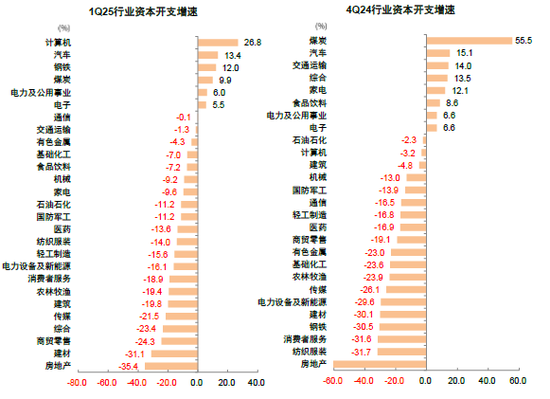

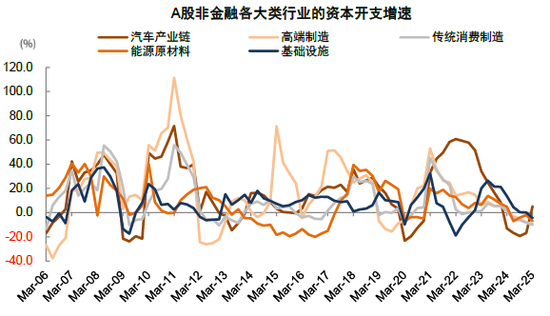

2)A股非金融资本开支延续负增长,新经济增速有所反弹。自2Q24非金融资本开支转负,走出去产能的第一步以来,非金融企业资本开支连续四个季度负增长,4Q24和1Q25分别为-5.8%和-4.9%。上市公司筹资现金流/营业收入往往是资本开支的领先指标,该指标自2023年以来持续净流出且降幅扩大,若剔除房地产和建筑之后,近两个季度筹资现金流出占比基本持平,反映企业融资需求未继续恶化但改善不明显,而经营现金流则同比持续改善。结构上看,老经济行业资本开支同比降幅扩大,其中石油石化/建筑下滑11.2%和19.8%是主要拖累项,但煤炭资本开支4Q24和1Q25分别增长55.5%和9.9%,进一步呈现扩产趋势,电力公用事业和钢铁的资本开支也同比正增长。新经济行业资本开支降幅明显收窄,其中汽车行业资本开支增长13.4%是主要贡献;受AI产业趋势催化,计算机资本开支1Q25同比增长26.8%,电子也延续稳步增长。市场较为关注的电力设备新能源1Q25同比继续大幅下降16.1%,仍处于去产能过程中,但锂电池和光伏产业链有所分化,锂电池资本开支在2023-2024年累计下降37%,1Q25增速转为+18.9%;而光伏产业链2024年资本开支下滑33%,1Q25同比继续下滑42.5%,仍处于去产能的过程中。此外,医药、机械等行业资本开支仍延续负增长。整体而言,我们去年提出在总需求不足的环境下,企业自发缩减资本开支和避免产能扩张是走出周期底部的第一步,大部分行业仍处于资本开支收缩的左侧,考虑到关税政策对于外需的冲击,我们仍然认为过去率先实现供给出清的行业在未来仍有优势。但也有部分行业在新需求的催化下资本开支开始重新扩张,也值得进行关注。

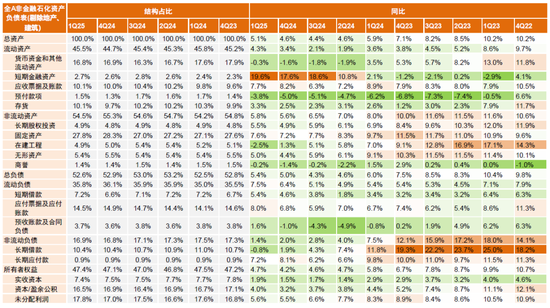

3)A股企业的资产负债表状态边际改善。我们自下而上对A股上市公司进行加总形成非金融企业资产负债表,总量层面上,非金融企业资产增速经历9个季度下滑后,自3Q24的3.2%反弹至1Q25的3.9%,剔除房地产后增速反弹至5.6%,资产负债表收缩的风险有所缓解;金融板块资产增速维持8%左右的水平。细分层面有以下信息:a)非金融企业应收账款同比增速近两个季度进一步上升至10%(建筑行业增速+21%为主要贡献),显示企业拖欠账款问题仍待改善,2024年非金融企业应收账款周转率下降至7.1%,为历史最低水平;但相对值得关注的是预收账款增速连续两个季度改善,剔除房地产之后该指标的同比增速由明显负增长反弹至+3.1%,或体现企业经营活力有所改善,预付款项的降幅也有所收窄;b)固定资产增速维持平稳,而在建工程增速转负,反映企业资本开支增长放缓后,在建工程正在加速转固,这也是去产能阶段的主要特征。同时,企业短期借款增长平稳,长期借款增速持续下滑并转为负增长,反映企业整体融资需求仍有待提振。c)非金融企业库存增速维持3%左右的低增速,整体库存水平处于正常状态。

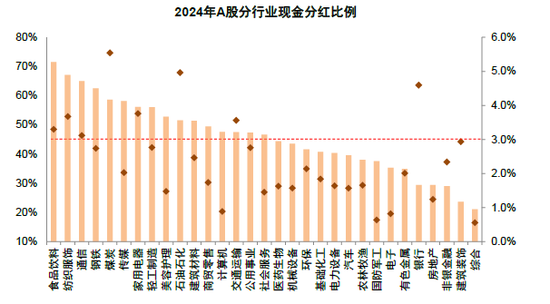

4)企业自由现金流改善,支持分红水平提升。2024年下半年以来随着上市公司经营现金流明显好转,以及资本开支明显下降,企业的自由现金流水平明显改善,非金融自由现金流/所有者权益指标创历史新高,而自由现金流是我们最为重视的影响企业分红的指标。叠加上市公司整体现金资产占比处于历史高位,2024年新“国九条”明确提出关注分红监管的强化,推动一年多次分红、预分红、春节前分红等,企业在提高分红的能力和意愿都明显提升。2024年年报反映上市公司回报股东的水平继续改善,具体来看:1)A股整体分红比例由2023年的41.9%提升至2024年的45.0%,现金分红金额同比增长5%,剔除亏损企业后分红比例仍高达39.5%;2)分红公司数量比例69.2%,剔除亏损企业后达89.4%,与2023年基本持平;3)分行业来看,食品饮料、纺织服饰及建筑材料分红比例较高,2024年分红比例分别为72%/67%/66%。企业分红水平提高具有较为积极的意义,一方面在投资意愿不足的情况下提高现金使用效率,另一方面分红比例提升理论上也有助于市盈率估值中枢提升,而且根据测算沪深300指数按照2024年分红对应的当前股息率高达3.2%,相比十年期国债收益率超出160个bp,体现A股市场估值具备较强的吸引力,也是市场应对外部冲击表现韧性的基本条件。

图表:A股中下游行业净利率边际改善

资料来源:Wind,中金公司研究部

图表:非金融企业资产周转率仍在下降,老经济进一步下滑,新经济有企稳迹象

资料来源:Wind,中金公司研究部

图表:上游行业ROE明显回落,中下游ROE有所企稳改善

资料来源:Wind,中金公司研究部

图表:1Q25新经济资本开支增速明显收窄

资料来源:Wind,中金公司研究部

图表:1Q25多数行业资本开支同比下滑,计算机、汽车及钢铁增速较高;部分地产链行业下滑较多

资料来源:Wind,中金公司研究部

图表:1Q25汽车产业链资本开支增速在低基数下转正,其余大类行业降幅有所走阔

资料来源:Wind,中金公司研究部

图表:A股非金融地产石化的企业的筹资现金流占比持平,经营现金流改善,总现金流流出幅度边际收窄

资料来源:Wind,中金公司研究部

图表:A股剔除部分行业后的整体资产负债表:整体资产增速和预收账款等细项边际改善

资料来源:Wind,中金公司研究部

注:为避免单个公司或行业影响过大,剔除金融、房地产、建筑和“三桶油”

图表:非金融企业资产增速连续两个季度反弹,改变连续下行状态

资料来源:Wind,中金公司研究部

图表:非金融企业预收账款周转率大幅下滑,2024年创历史新低

资料来源:Wind,中金公司研究部

注:其中一季报为历年一季报的应收账款周转率,保证可比性

图表:A股上市公司分红比例持续上升,2024年上升至45.0%

资料来源:Wind,中金公司研究部

图表:2024年A股现金分红比例较高的行业为食品饮料、纺织服饰、通信等

注:剔除亏损企业;建材行业剔除东方雨虹资料来源:Wind,中金公司研究部

配置上,从景气回升和关税低影响维度寻找机会

财务报表多重信号边际企稳,但要关注关税对二季度以后企业基本面的影响。整体而言,我们从上市公司年报和一季报看到较多积极迹象,新经济行业的盈利和经营指标全面改善,整体盈利回升幅度弱主要受老经济行业影响,产能周期加速出清后,高景气行业稀缺的格局发生变化,并且从资产负债表和现金流量表均有多项指标呈现企稳改善迹象。结合一季度盈利增长明显反弹,我们预计本轮盈利下行周期的增速低点已过,但二季度以后需要重视关税政策对企业基本面的影响,盈利改善拐点确认的难度变大。关税影响方面,我们认为关税对上市公司销售的冲击程度好于实体经济,因为上市公司普遍在海外有产能布局,能对冲出口需求下降;但考虑到需求下降企业难免采取以价换量,以及增加海外产能的使用也可能导致国内产能供需失衡,关税导致的利润率下降的影响仍需重视。

中期不悲观,围绕景气和关税影响做配置。关税难免影响企业盈利,市场对此可能尚未充分定价,但是从估值方面,企业加大分红力度使得A股股息率具备较强的吸引力,叠加宏观政策加快发力,科技叙事和地缘叙事改善,不宜对市场过于悲观。配置层面,基于当前多数高景气行业与外需有一定关联,以及未来关税影响不确定性的考虑,我们建议从以下思路出发:1)景气回升并且受关税影响不大的领域,例如DeepSeek突破加速AI产业发展,AI产业链中的云计算、算力等基础设施环节,再到机器人、智能驾驶等应用环节,我们认为仍是重要主线。此外,部分对美敞口不高的出口链,如工程机械、电网设备、商用车等也值得关注。2)现金流优质、与外需关联度不高的红利板块,例如水电、电信运营商、食品饮料等行业的龙头公司。

图表:沪深300非金融成份预测净利润小幅下修

资料来源:Wind,朝阳永续,中金公司研究部

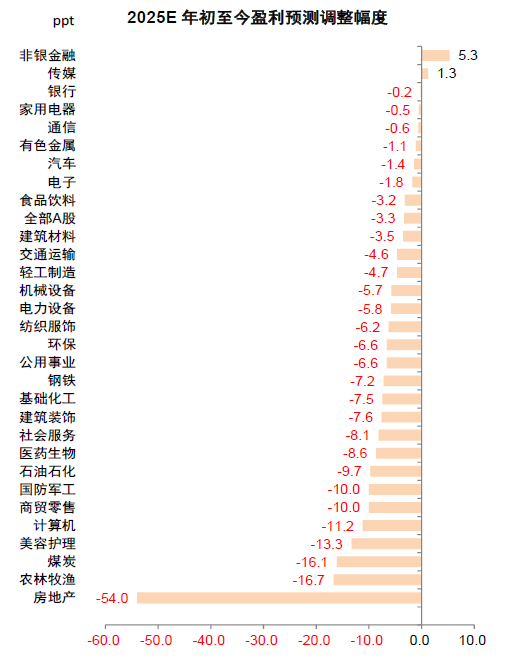

图表:A股各行业盈利预测年初至今调整

注:数据截至2025年4月28日资料来源:Wind,朝阳永续,中金公司研究部

Source

文章来源

本文摘自:2025年4月30日已经发布的《年报&一季报总结:非金融业绩显现改善迹象》

李求索 分析员 SAC 执证编号:S0080513070004 SFC CE Ref:BDO991

黄凯松 分析员 SAC 执证编号:S0080521070010 SFC CE Ref:BRQ876

刘欣懿 联系人 SAC 执证编号:S0080123070090

未经允许不得转载!作者:有问题工单联系,转载或复制请以超链接形式并注明出处哎呦哇啦-Ouch! Wow!。

原文地址:https://www.au28.cn/post/26978.html发布于:2025-05-01